高配当銘柄と株主優待をこよなく愛する自称『ハイブリット投資家』のペリカン(@Pelican_Blog )でございます。

本日も、ブログをご覧いただきありがとうございます┏○))ペコ

早速ですが…。

日本国憲法には、国民に課せられた3つの義務が定められています。これらは「国民の三大義務」と呼ばれ、次のとおりです。

- 教育の義務(日本国憲法第26条2項)

- 勤労の義務(日本国憲法第27条1項)

- 納税の義務(日本国憲法第30条)

豊かな社会生活を送るためには納税は必要不可欠だと思っています(税金の使い方に文句を言いたいこともありますが…。)払うべき税金はサクッと払い、枕を高くして眠るのがペリカン流です。

税金って奥が深いくて難しい(わざとだよね)節税出来るのに知らないがゆえに節税ができなかったり、知ってることで選択肢が広がったりするので自ら稼いだ収入を理解して適切に納税する為にも出来るだけ調べてから確定申告をしたいと思います。

結論から…。

課税所得が695万円以下の会社員なら、総合課税を選択したほうがお得になる可能性が高いです。課税所得とは収入から給与所得控除や社会保険料などの各種控除を計算後の金額なので、年収でいうとさらに高くなります。

マネーリテラシ向上の為にもシミュレーションしてみることをおすすめします!!!!!

会社員と限定したのは会社員の社会保険料は、基本的には給与の額を基準にして決められています。したがって、会社員の方が上場株式等の配当や売却益を申告したとしても翌年の社会保険料に影響を与えることはありません。一方でフリーランスなど国民健康保険加入者は収入に応じて保険料が決まることから還付金以上に保険料が上がる可能性があるのでより慎重に検討する必要があります。会社員でも配偶者控除など影響がある項目もあるので慎重に考えてください。

配当控除の申告により国保料や扶養控除に影響がでたりしますのです必ず税理士などの専門家に相談する事をおすすめいたします。また確定申告や税金関係に関してのご質問は一切お答えできませんのでご理解くださいませ。

特定口座なら申告の選択肢は3通り

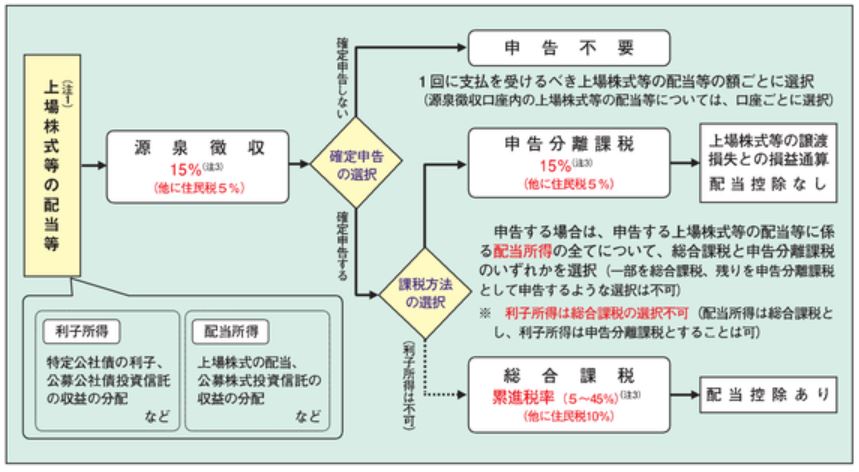

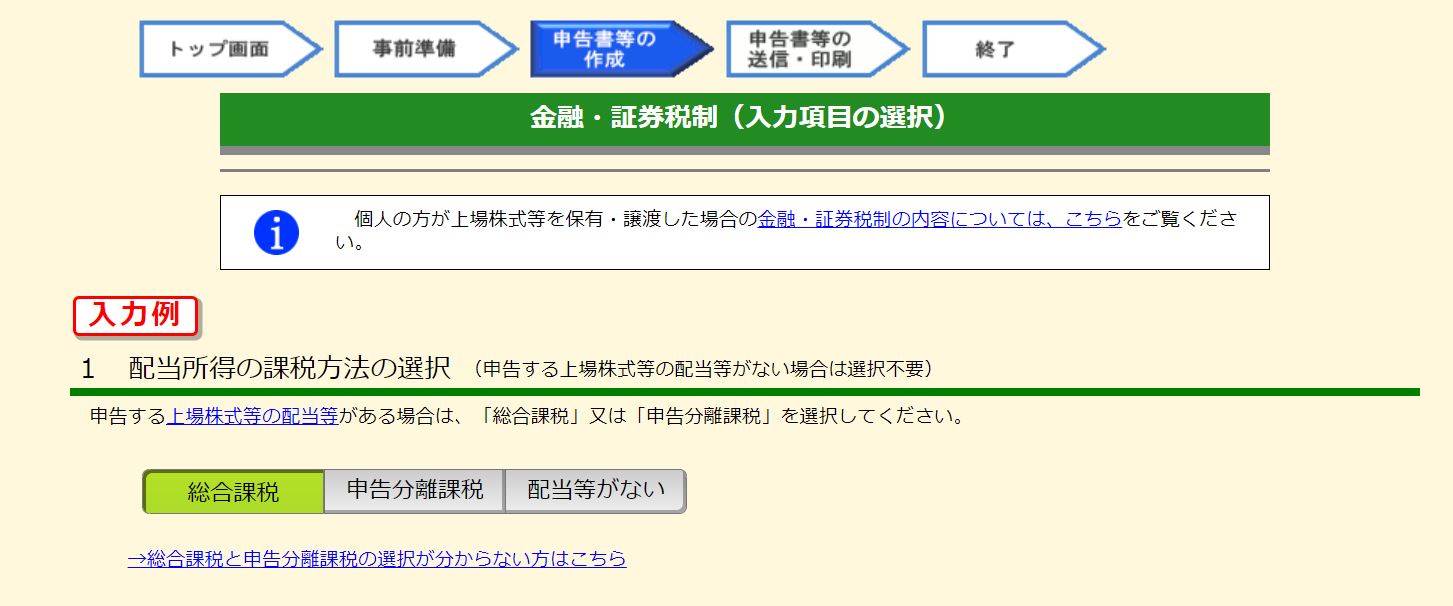

図表は令和5年分の確定申告書等作成コーナーより引用

ご覧の通り選択肢は3通り

- 申告不要

- 申告分離課税

- 総合課税

この3つから選択することができます。

結局どれを選択したらいいのかわかりませんよね。なのでおすすめは3パターン全て控除や他の収入など実際のデータを入れてシミュレーションすることをおすすめします。

国税庁 確定申告書等作成コーナーはこちら

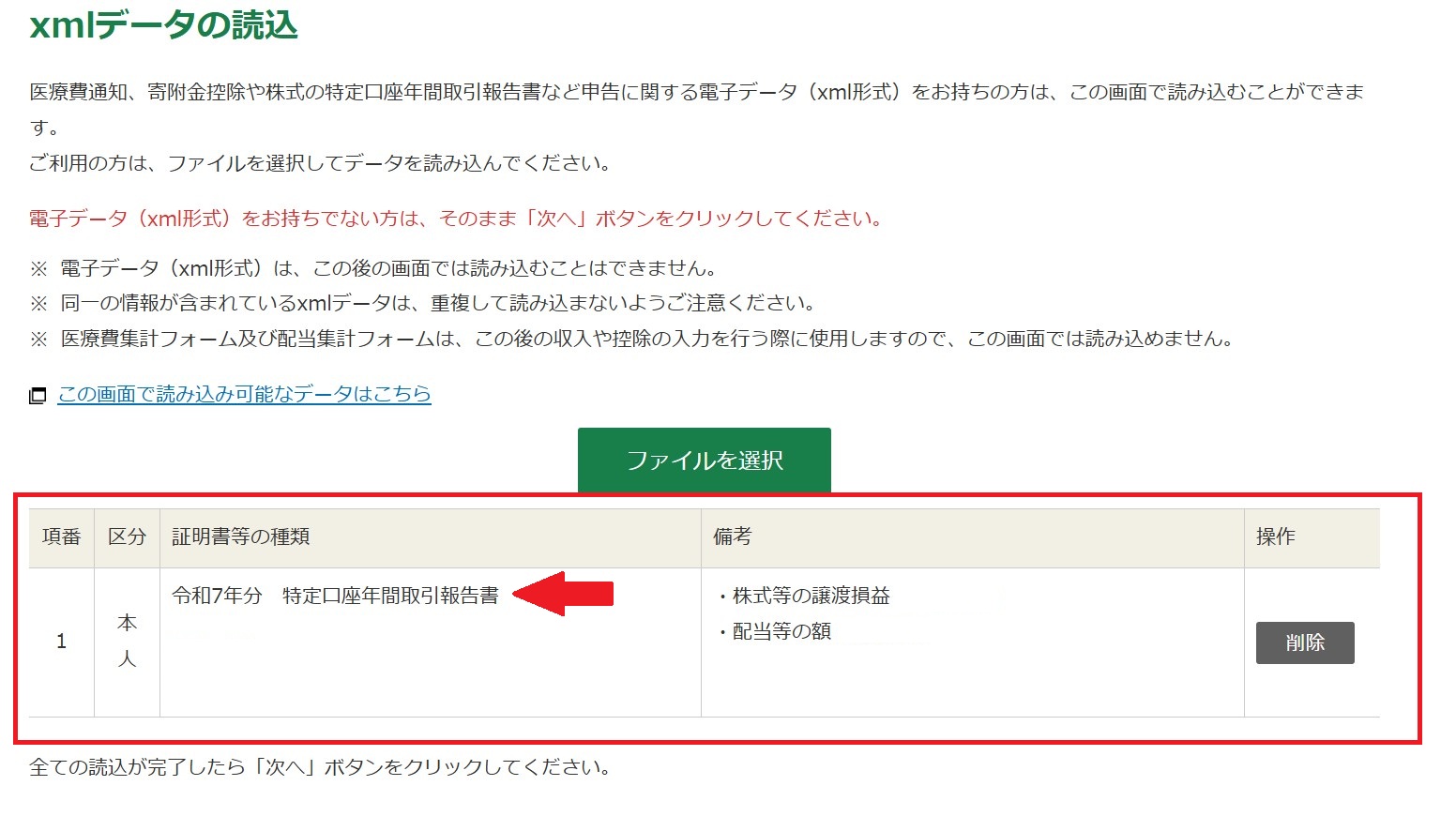

特定口座年間取引報告書はxmlデータ利用がおすすめ

今年も進化して利用しやすくなっています。

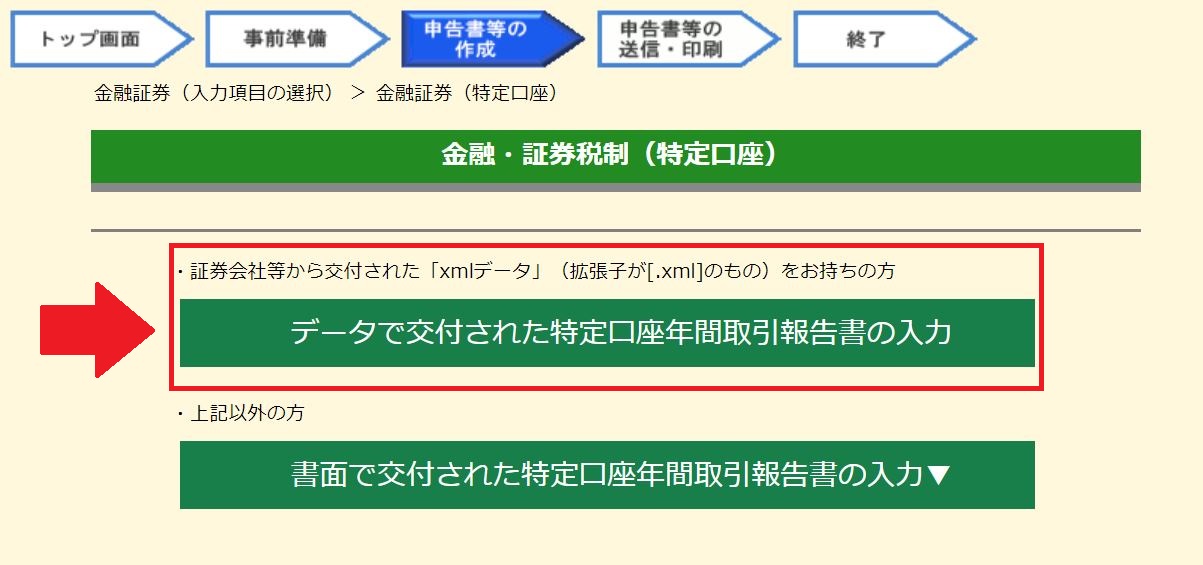

証券会社から発行される特定口座年間取引報告書はデータ形式で入手することで取り込みは秒で終わります。

わたしは、5つの証券会社を使い分けていますが、全ての証券会社がxmlデータのダウンロードが可能でした。数字や入力箇所の間違いもないので可能ならデータ取込方式をおすすめします。

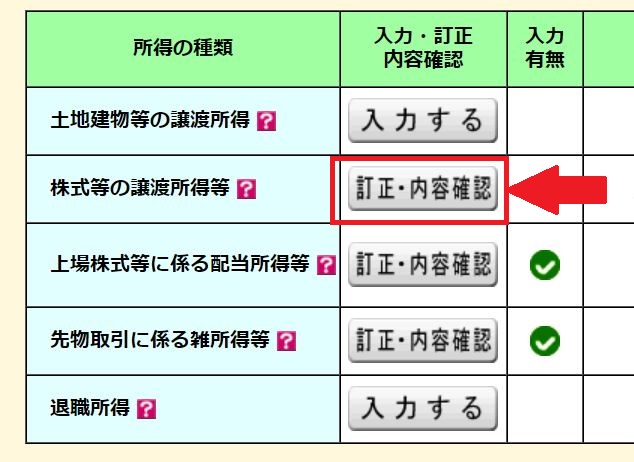

各証券会社からの特定口座年間取引報告書のデータがダウンロードできらら、

申告書作成ページの下の方にある『株式等の譲渡所得等』をタップ

こちらからサクッとデータのアップロードをしてください。

データのアップロードが終われば総合課税、申告分離課税、データアップロードなしの3パターンで、最終まで進めて頂くことでそれぞれの納税額(還付額)が明確にわかります。

私ペリカンの場合は…

あくまで確定申告作成コーナーでわかるのは国税(所得税)だけ。あわせて住民税が申告方法によってどうなるのかチェックする必要があります。住民税は自治体によって違ったりしますので気を付けてくださいね。自治体によっては住民税がシミュレーションできるサイトあったりしますのでチェックしてみてください(○○市 住民税 計算 シュミレーションでググってください)

例)東京都中央区の個人住民税額シミュレーションサイト

私ペリカンの住民税を含めたシミュレーションはこちら

| 所得税 | 個人住民税 | |

|---|---|---|

| 総合課税 | 約70万円の還付 | 約8万円の納税 |

| 申告分離課税 | 約6万円の還付 | 約5万円の納税 |

| 申告ナシ | 納税額0円 | 納税額0円 |

最後に忘れてならないのが国民保険料です。私は社会保険ということで影響はありませんが国民保険の加入者なら大きく変わります。例えば私自身が国民保険加入者なら年間で約87万円との試算結果でした(高っ)。つまり国民保険加入者なら70万円の還付を受けたところで割に合いません。

会社員なら基本的に社会保険なので総合課税を選択するメリットが大きい可能性があります。

たまたま、私の場合はブログ収入などを主な売上とするマイクロ法人を運営しており僅かな給料を得ながら社会保険、厚生年金もこちらの法人で加入していることで配当金を総合課税にしたところで影響はありません。

配当金を総合課税にするメリット

配当控除は、課税所得が1,000万円以下であれば、所得税については配当所得の10%、住民税については配当所得の2.8%が控除されます。

詳しくは国税庁のHPをご覧ください。

もちのろん、最大のメリットは還付金。所得税で70万円、住民税の納税が8万円と言うことなので差引約62万円の還付は嬉し過ぎます。この還付金で利回り4%の株をNISAで買えば毎年2.4万万円の年収UPとなります(笑)

副産物としてのメリット

配当金を総合課税にすることによって課税所得が上がります、そのことでふるさと納税の枠が増えます(めっちゃええやん……)

ちなみに配当金を総合課税にしたことで12万円程のふるさと納税の枠がでけた~!!!!!

高配当投資の良いところは今年の配当金収入も概ね見える事ではないでしょうか、つーことで今年(2026年)も800万円程は配当金が見込めます。総合課税の方針ならタイミングを見てふるさと納税の注文が可能となります。

株主優待は雑所得となります。詳しくは…

まとめ

総合的に判断して…

配当金は総合課税にしては配当控除利用からの還付を受けながらマイクロ法人で社会保険に加入するのが最善かも。これは会社員も同様の事が言えます。つまり所得が上がっても保険料が上がらない会社員なら、シミュレーションして検討してみることをおすすめします。

最後に本記事はあくまで私の場合の備忘録的記事ですので、家族構成や控除額、収入や住んでいる自治体が違い様々です。

配当控除の申告により国保料や扶養控除に影響がでたりしますのです必ず税理士などの専門家に相談する事をおすすめいたします。また確定申告や税金関係に関してのご質問は一切お答えできませんのでご理解くださいませ。

総合課税:約70万円の還付

申告分離課税:約6万円の還付

申告なし:納税額0円