ども!ペリカン(@Pelican_Blog )です。

本日も、ブログをご覧いただきありがとうございます┏○))ペコ

時が過ぎるのも早いもので2018年にFIREして早3年。奥さんも子供もいるバリバリ働き盛りの40代後半でした、FIREした当時の感覚は”世間に申し訳ない”とか”バチがあたるんじゃないか?”など不安な気持ちでいっぱいでしたが3年も経過するとそんなことは全く考えなく楽しく日々を過ごしております。

実際にFIREしてみると住民税非課税世帯なり様々な行政サービスがめちゃくちゃ優遇されていることを知りました。(この辺りは完全に想定外)そんな、私ペリカンはFIREしてみて気づいたことやFIREする為にどんな準備をしていいのかをまとめたいと思いますので興味がある方は参考にしてもらえると嬉しいかも。

FIREとは『生活出来る仕組み』のこと

生活できる仕組みとは、有り余る資産があれば贅沢な暮らしができますが、そうでない場合は収入の範囲内で生活費を賄わないといづれ破綻(はたん)してしまいます。高齢になってからの破綻なんて恐怖しかないですからね。

- 生活コストを下げる

- 生活コスト以上の収入を得る(継続的に)

では、実際に我が家の場合はどうなのか?

- 生活費は年間300万円ほど(月額25万円)、持ち家(ローンなし)、車あり(ローンなし)

旅行や外食もそれなりに楽しんでいます。(2021年は青森、秋田に4泊、沖縄に6泊の旅行、県割利用で7泊で県内旅行にも行きました。エッヘン) - 収入のほとんどが株式の配当金とブログ。ざっくりですが2022年の配当金見込みは450万円程(税引後)とブログ等の収入が年間で60万円ほど、それと配当金の税還付が70万円位でしょうか。と言うことでざっくりですが税金を引くと500万円弱位でしょうか。

年間収支はプラス永続的にFIREを継続可能。

ただし、配当控除は2024年までとなり『高配当FIRE組』は年1回のボーナスがオワコン予定。これは痛いなぁ~(詳しく別記事にします)

毎月の配当金に関するブログをまとめています↓よかったらどうぞ!

ちなみに家計はアプリを利用しており殆んどの収支は自動取得。マネーフォワードの宣伝マンではありませんが、無料プランでも十分利用できるので利用することをオススメします。毎日のお金の動きが可視化できるのでまだの方は是非利用してみてください。

資産用するなら現状把握からです。資産管理アプリは本当に、本当にオススメです。

下記のアプリどちらでも資産やクレジットカードの利用状況やポイント残高まで自動取得されます。FIRE目指すなら自身の資産状況の把握が第一歩なので試してみてはいかがでしょうか。

推奨アプリは『マネーフォワード』。私も利用中です

FIREを目指すなら最初に取り掛かるのは生活費の見直しから

実は『家計の見直し』が一番簡単。

最初の削減はスマホを格安スマホに変更。

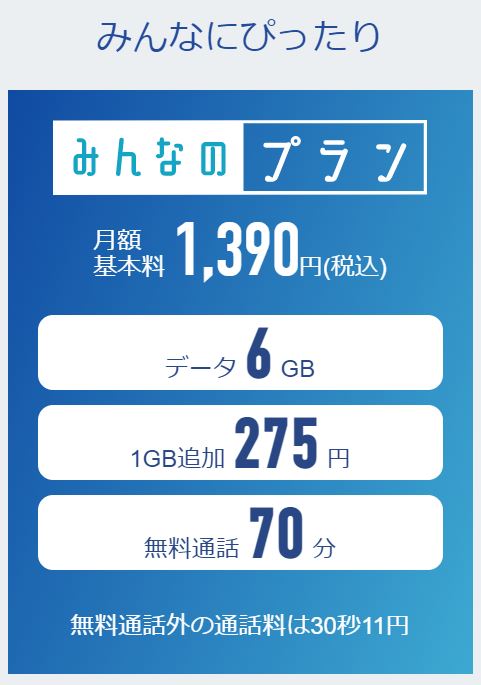

変更先は『日本通信』って会社。上場企業だしドコモ回線利用なので安心という事で契約。内容は70分の無料通話に6GBのデータが含まれて1390円(税込)です。夫婦で毎月15,000円ほど支払っていたのでコレだけで毎月12,000円以上削減ですね。

日本通信のスターターキットは公式で買うものと楽天やヤフーショッピング、Amazonで買うものと全く同じものなのでショッピングモールで買うのがお得です。

ついでに自宅の光回線も変更。元々はスマホも自宅回線もソフトバンクでしたがスマホを買えると割高になるので『楽天ひかり』に変更。しかも1年間無料なのでコレだけで年間5万円位お得に。ちなみに既に1年以上利用していますがいつも快適に利用できています。

毎月掛かる光熱費も見直しましました!

これは格安スマホに変更した時のように劇的に変化はありませんが、「安くなってるかも」って少し実感できます。

正直、電気ガスのプランは難解すぎるので比較サイトを利用しました。毎月1000~1500円程安くなる試算でしたが実際はどうなんでしょうね。

↓こちらが比較サイト。電力比較サイト エネチェンジ

次に利用頻度の少ないサブスクは解約。我が家はAmazonプライムビデオ、WOWOW、U-NEXT(株主優待)が視聴できる状態でしたのでWOWOWをリストラしました。

そして、国民の9割が加入していると言われている『生命保険』について考えてみてはどうでしょうか?私は掛け捨てのがん保険と掛け捨ての県民共済、自動車任意保険、火災保険しか加入していません。がん保険と県民共済は2つでは月額3,800円、自動車保険は年間25,000円、火災保険は5年分で3万円位?だったと思います。

ビンボーな人ほど高額の生命保険に加入しているのが日本の現状です(加入してるからビンボーかも)定期的に見直すことはめちゃくちゃ大切です。

FIREするなら保険料(国保・国民年金)まで見直しましょう!

FIREすることは会社に所属していませんよね。したがって年金は厚生年金から国民年金へ、そして社会保険は国民保険になります。

じつは加入義務がある国民年金も国保も半額にする方法があるんです!裏ワザでも違法でもなく、法人を設立して社会保険に加入するだけです。

年間保険料を比べてみました

年収36万円(月額3万円)、夫45歳、妻42歳、子10歳の3人家族でのシミュレーションです

| 保険 | 年金 | 年間合計 | |

|---|---|---|---|

| 国民保険、国民年金 | 190,000 | 398,640 | 588,640 |

| 社会保険、厚生年金 | 278,532円(会社負担込) | 278,532 | |

圧倒的に社会保険・厚生年金の方が安いですよね。

社会保険料は標準報酬月額 によって月額保険料が決まります。給料が多い人ほど負担額が大きくなります。したがって給料が3万円なら年間保険料もめちゃくちゃ安く会社負担、個人負担を合わせても28万円弱(月額2.3万円ほど)と国保の約59万円と比べるとどれくらいお得なのかわかりますよね。

法人を設立するなんて面倒くさいって思った、あなた!実際にやってみるとめちゃくちゃ簡単なんです。従業員がひとり(自分)だけのマイクロ法人を作るだけ。メリットは大きいですがデメリットもあるので、詳しくはこちらの記事をみてください

PR

みなさんYahoo!プレミアム会員には既になっていますか?

今なら最大6カ月間料金無料で利用できます。過去に加入経験があっても利用可能な場合があったり、2カ月間無料になったりしますのでチェックしてみて

こちらからチェックできます

初回加入から最大6カ月間料金が発生しない

1000円相当のPayPayポイントをもらえる場合がある

PayPayで使える5%ポイント還元クーポンが定期配布される

Yahoo!ショッピングとLOHACOのポイント還元率が2%アップ

雑誌110誌以上が読み放題

毎週金曜日はebookjapanの還元率が最大25%に

Yahoo!オークションでの出品・落札がお得&便利に

スマホの連絡先・画像・動画を容量制限なしでバックアップできる

PayPayグルメで貰えるポイントが増える

Yahoo!ショッピング・Yahoo!オークションで購入した商品の破損補償/修理補Yahoo!プレミアム会員

配当金FIREで住民税非課税世帯に。メリットの数々にビックリ!

住民税(均等割)の非課税対象者とは

住民税(均等割)の非課税対象者は、以下の条件に当てはまる人のことです。

- 生活保護法による生活扶助を受けている人

- 障害者・未成年者・寡婦(寡夫)で、前年中の合計所得金額が135万円以下の人。給与所得者の場合は、年収204万4000円未満の人

- 前年中の合計所得金額が市町村等の条例で定める額以下の人

例えば、東京23区では次の式で計算されます。

*21万円は被扶養者がいる場合に加算されます。

**令和3年度から加算されます。

上記金額は給料所得控除後の金額を指します。例えばパートで100万円稼いだら給料所得控除が55万円なので所得は45万円となります。したがって1人世帯で年間給料が100万円なら非課税世帯となります。

と、言うことで資産があるないに関わらず株式の配当金がメインの人は住民税非課税世帯になる可能性が高いということです。

実際、我が家は住民税非課税世帯です。

住民税非課税世帯のメリットがある行政サービスのまとめ

現状では所得が低ければ低いほど生活が困窮しているとみなされます。預貯金や株式を多く保有している年配者や若くてもFIREしていて給料所得や事業所得、雑所得などが少なければ自動的に住民税非課税世帯になります。

なので制度上、様々な行政サービスに掛かる費用が減免されたりします。では、具体的にどんなものがあるのか見てみましょう。

①岸田内閣が打ち出した経済政策『住民税非課税世帯へ10万円給付』

現在、話題になっている住民税非課税世帯への10万円給付。受け取る受け取らないは別として住民税非課税世帯なら『受け取る権利はある』ってことになります。住民税非課税世帯=ビンボーと勝手に判断されるので働いていない資産家なども対象になります。

②0~2歳の保育料が無料になります

令和元年10月1日から、3歳から5歳までの幼稚園、認可保育所、認定こども園等を利用する子供たちの利用料が無償化されます。また、0歳から2歳までの住民税非課税世帯の子供たちも対象になります。

つまり、住民税非課税世帯なら生まれてから幼稚園を卒園するまで幼稚園、認可保育所、認定こども園等の利用料が無償化されます。

詳しくはこちら:東京都福祉局

②小学校・中学校の就学援助が受けられます

就学援助は申請することによって援助が受けられる制度となっています。資産のあるなしは関係ありません。したがって住民税非課税世帯なら申請ができる基準を満たしています。

こちらが基準↓

|

区分 |

2人世帯 |

3人世帯 |

4人世帯 |

5人世帯 |

6人世帯 |

|---|---|---|---|---|---|

|

所得基準額 |

248万1千円 |

278万6千円 |

316万3千円 |

375万6千円 |

412万7千円 |

|

(給与所得者の収入額) |

(378万円) |

(416万円) |

(463万円) |

(537万円) |

(583万円) |

※詳しくはお住まいの自治体で確認してくださいね

上記の表をみると住民税非課税世帯はもちろんですが、かなり幅広く申請できることがわかりますね。シングルマザー(ファーザー)で年収378万円以下なら申請できるので対象者はかなり多いと思います。

就学支援の内容はこちら

| 区分 | 小学校 | 中学校 | ||||||

|---|---|---|---|---|---|---|---|---|

| 1年 | 2から4年 | 5年 | 6年 | 1年 | 2年 | 3年 | ||

| 学用品費等 | 1学期分 | 5,670円 | 6,680円 | 6,680円 | 6,680円 | 10,690円 | 11,560円 | 11,560円 |

| 2学期分 | 4,320円 | 5,040円 | 5,040円 | 5,040円 | 8,200円 | 9,000円 | 9,000円 | |

| 3学期分 | 3,240円 | 3,780円 | 3,780円 | 3,780円 | 6,150円 | 6,750円 | 6,750円 | |

| 入学準備金 | 51,060円 | 対象外 | 対象外 | 対象外 | 60,000円 | 対象外 | 対象外 | |

| 卒業アルバム代等 | 対象外 | 対象外 | 対象外 | 実費援助 | 対象外 | 対象外 | 実費援助 | |

| 修学旅行費 | 対象外 | 対象外 | 対象外 | 実費援助 | 対象外 | 対象外 | 実費援助 | |

| 野外活動費 | 対象外 | 対象外 | 実費援助 | 対象 | 対象外 | 実費援助 | 対象外 | |

| 通学交通費 | 実費援助 | 実費援助 | 実費援助 | 実費援助 | 実費援助 | 実費援助 | 実費援助 | |

| 学校給食費 | 実費援助 | 実費援助 | 実費援助 | 実費援助 | 実費援助 | 実費援助 | 実費援助 | |

| 学校病医療費 | 実費援助 | 実費援助 | 実費援助 | 実費援助 | 実費援助 | 実費援助 | 実費援助 | |

| 学校生活管理指導表文書費 | 実費援助(上限額3,000円) | 実費援助(上限額3,000円) | 実費援助(上限額3,000円) | 実費援助(上限額3,000円) | 実費援助(上限額3,000円) | 実費援助(上限額3,000円) | 実費援助(上限額3,000円) | |

| オンライン学習通信費 | 1学期分 | 5,000円 | 5,000円 | 5,000円 | 5,000円 | 5,000円 | 5,000円 | 5,000円 |

| 2学期分 | 4,000円 | 4,000円 | 4,000円 | 4,000円 | 4,000円 | 4,000円 | 4,000円 | |

| 3学期分 | 3,000円 | 3,000円 | 3,000円 | 3,000円 | 3,000円 | 3,000円 | 3,000円 | |

入学準備金、給食費、学用品、卒業アルバム、修学旅行と支援がめちゃくちゃ厚いことがわかりますね。

③高校無償化の対象になります

高校無償化とは「高等学校等就学支援金制度」という2010年に国が開始した支援金制度のこと。こちらの制度も住民税非課税世帯はもちろんですが幅広く制度の対象になっていますので利用価値が高い制度と言えます。

支援金の額

支援金の額は、通う高校や世帯収入によって変わってきます。詳しく見ていきましょう。

国公立高校の場合

国公立高校の場合は年間11万8800円を上限に、月額の授業料と同額が支給されます。

公立高校の学費は、定額授業料の場合、全日制は年間11万8800円(月額9,900円)、定時制は年間32,400円(月額2,700円)、通信制は年間6,240円(月額520円)、国立高校は定額制のみで、年間11万5200円(月額9,600円)となります。そのため、世帯年収が約910万円未満であれば実質無償化となります。なお、国公立の高等専門学校(1~3年)は23万4,600円が支給上限額となります。

私立高校の場合

私立高校の場合は支給額が2段階あります。

世帯年収が約910万円未満であれば年間11万8800円を上限に支給されますが、さらに年収が約590万円未満なら、年間39万6,000円を上限に上乗せで支給されます。この39万6,000円という額は、全国の私立高校の授業料の平均を目安に設定されているので、学校によって実質無償化になる場合と、差額を負担しなくてはならない場合とがあります。なお、通信制の私立高校の場合は年間29万7,000円が上限となります。

出所:文部科学省「2020年4月からの私立高等学校授業料の実質無償化リーフレット」より

住民税非課税世帯の子が私立高校に言った場合は最大で年間51万4800円支給されます。つまり月額4万2900円以下なら私立高校でも完全無償化となります。

④高等教育無償化の対象になります

支援対象となる学校種は大学・短期大学・高等専門学校・専門学校となっており住民税非課税世帯なら満額で支援を受けることが出来ますが『高等教育無償化』に関しては保有資産に関して要件がありますので資産があってアーリーリタイヤしている場合は制度を利用できませんね。

- 生計維持者が2人の場合、2,000万円未満

- 生計維持者が1人の場合、1,250万円未満

資産2000万円以下でFIREはないと思うので『FIRE組』は除外されますよね。

⑤高額療養費制度の自己負担額軽減

『高額療養費制度』は一度は聞いたことがある人が多いのではないでしょうか?高額医療制度とは医療機関の窓口で支払う医療費を一定額以下にとどめる、公的医療保険制度における給付のひとつであります。

下記の表は70歳未満の非課税世帯における1か月分の限度額です。(私はこの属性に入ります)

高額療養費の自己負担限度額

| 区分 | 自己負担限度額 | 多数該当 |

|---|---|---|

| 低所得者 | 35,400円 | 24,600円 |

※直近12ヵ月間に3ヵ月以上高額療養費に該当した場合、4ヵ月目からは多数該当の額に引き下げられます。

1カ月入院しても35,400円のみです。1日あたり1,200円程。こう言ったことは保険屋さんは教えてくれないんですよね~

例えは県民共済の『入院保障型』なら月額2000円の保険料で入院1日目から1日あたり10,000円保証されます。住民税非課税世帯+県民共済、最強ですね。

県民共済の『入院保障型』の加入者が1カ月入院した場合

医療費35,400円+食事代18,900円(30日分)=54,300円

県民共済からの保障が30万円(30日分)

わかりますよね、入院したらお金が増えちゃいます。

#でも入院は嫌なので健康診断は定期的に受診しています。

⑥国民健康保険料・国民年金保険料の減免

| 令和2年中の世帯の所得 | 減額される額 |

|---|---|

| 43万円+(給与所得者等の数-1)×10万円以下 | 世帯均等割額の7割 |

| 43万円+(給与所得者等の数-1)×10万円+(28万5千円×被保険者数)以下 | 世帯均等割額の5割 |

| 43万円+(給与所得者等の数-1)×10万円+(52万円×被保険者数)以下 | 世帯均等割額の2割 |

住民税非課税世帯なら7割まで減免される可能性があります。

⑦住民税非課税世帯の方は、がん検診も無料!

住民税非課税世帯のがん検診が無料になる対象検診は胃がん・肺がん・大腸がん・子宮がん・乳がん・前立腺がん・口腔がん検診、胃がんリスク(ABC)検査となっています。

まとめ

住民税の非課税世帯は、各種の恩恵が受けられることをまとめました。市町村により、取り扱う行政サービスや申請方法が異なるため、利用にあたっては市役所等によく確認してください。また住民税非課税になる年収は、家族構成によって変わるほか、自治体によっても多少異なるところがありますので自身のお住まいの自治体に確認することをオススメします。

↓日々株ネタをつぶやいております。よかったらフォローお願いします!!!!

ポチッてくれると

嬉しいです

m(__)m

=PR=

最近は投資系の雑誌は経済ニュースでも話題になっている『FIRE』、読み方は「ファイア」ですが「火」という意味ではなく、「Financial Independence, Retire Early(経済的自立と早期リタイア)」の頭文字です。つまり働かなくても生活できる仕組みを作って時間にあまりしばられない生活をしている状態のこと