ペリカン(@Pelican_Blog )です。

本日も、ブログをご覧いただきありがとうございます┏○))ペコ

いよいよ確定申告の時期になってきました。

特定口座で配当金を受けている方の多くは「源泉徴収あり」にしていると思います。この「源泉徴収あり」にしていれば、配当金からも自動的に納税が行われており、収入によってはかなり税金が還付されますので年一回の取り戻すチャンスを利用したらいかがでしょうか。

税金に関しては『朗報』と『悲報』があります(私にとってですが)

まずは朗報から。

配当控除を確定申告する際、住民税不申告制度を利用する場合は役所で手続きをする必要がありましたが、令和3年分より確定申告作成ページで1項目入力するだけ。(後ほど図解付きで説明します)

そして悲報は、

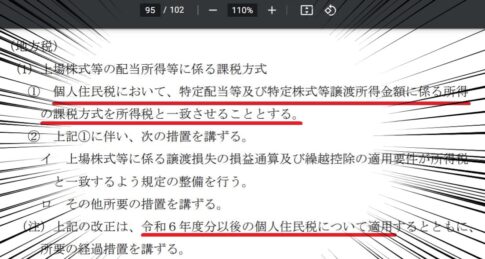

なんと言っても岸田増税ですね。金融所得課税の増税はもはや25%にするのか30%にするのが既定路線になっています。そして、不意打ちだったのが令和6年度分から配当所得が総合課税への一本化。これは所得が900万円以下の中間層に影響があります。収入が多い裕福層には全く影響はありません。

▼詳しくブログに書きましたので興味ある方はみてください。

所得税と住民税とでは、異なる方式を選ぶことができるのはいつまで?

ここ大事です!

所得税と住民税とでは、異なる方式を選ぶことができる『いいとこどり』ができるのは2022年分の所得まで。24年度の住民税(23年分所得)からは別々の課税方式を選ぶことができなくなります。

とくに、年金生活者のシニア世代には、この『いいとこどり』は国民保険の値上りも抑えられボーナス的に還付される『技』が封じられたのは痛手かもしれませんね。

確定申告によって配当控除でメリットがある方は…

特定口座で配当金が源泉徴収されている方で課税総所得額が900万円以下の方はシミュレーションしてみてください。その上で配当控除を受けるか考えたら良いかと思います。

この課税所得900万円というのは、年収ではないためご注意を。収入から給与所得控除や社会保険料などの各種控除を計算後の金額なので年収でいうとさらに高くなります。

確定申告で「配当所得」を総合課税にするメリットは?

メリットはズバリ税金を取り戻せる事。あと、忘れていけない事は確定申告を自ら行う事でマネーリテラシが向上し、その後の人生に大きく影響する事。個人的には後者のメリットの方が大きいと思います。

確定申告で「配当所得」を総合課税にするデメリットは?

冒頭で述べたように令和2年度分までは役所に行って『住民税申告不要』の申請をする必要がありデメリットでしたが令和3年分より確定申告書に記載するだけで手続きは完了するのでデメリットは解消されました。

ですので課税総所得額が900万円以下で配当所得があるなら…

- 源泉徴収票や年間取引報告書の入力

- 課税方法は『総合課税』を選択

- 『住民税等入力』ページの特定配当等・特定株式等譲渡所得の全部について、住民税で申告不要としますか?の問いに『はい』を選択する

たったこれだけで払い過ぎた税金が還付される可能性があります。

『申告不要』の申告をすればデメリットは無くなります。

米国株の配当金は配当控除を受けることが出来ません

日本国内に本店のある法人から受ける剰余金の配当、利益の配当、剰余金の分配、金銭の分配、証券投資信託の収益の分配などで、確定申告において総合課税の適用を受けた配当所得に限られます。したがって、外国法人から受ける配当等は、配当控除の対象となりません。

国税庁ホームページより引用

つまり米国株投資で得た配当金は控除の対象にならないので注意してください。ただし『外国税額控除』という2重課税された分を確定申告をすることで還付金を得ることができます。

よかったらどうぞ↓

国税庁の確定申告コーナーでシミュレーションをしてみましょう。

特に配当金に対して支払った税金は証券会社の特定口座なら自動的に徴収され確定申告も不要となり僅かな労力で取りもせるのに申告しない方も少なくないと思います。

特定口座で上場株式の配当金を受けた場合、所得税および復興特別所得税15.315%と住民税5%を合わせて20.315%が一律で徴収されています。

配当金の申告は3パターンから選択できます。

- 総合課税

- 申告分離課税

- 申告不要制度(特定口座で源泉徴収済の場合)

今回は配当所得を『総合課税』で申告したらどれだけ還付金があるかを確認するため総合課税を選択します。

所得があっても控除される項目は沢山あります。

控除されるもの(下記表参照)があるなら、確定申告コーナーでシミュレーションするのが一番です。

やり方はとっても簡単です。

配当控除は見落としがちな項目ですが、これを使わない手はありません。

- 医療費を支払ったとき(医療費控除)

- 社会保険料控除(iDeCo含む)

- 生命保険料控除・生命保険料控除の対象となる保険契約等

- 地震保険料控除・地震保険料控除の対象となる保険契約

- 一定の寄附金を支払ったとき(寄附金控除)

- 雑損控除

- 勤労学生控除

- 扶養控除

- 配偶者控除

- 配偶者特別控除

- 障害者控除

- 基礎控除

- 外国税額控除

- 住宅ローン控除

- 配当控除

確定申告で配当金控除を記入するやり方

特定口座口座の場合は証券会社が計算を全部やってくれるので「国税庁の確定申告作成コーナー」を使えば転記のみで完了します。

新規作成か保存データを呼び出して作業を行うか選択してください。

こちらも、新規作成時のみに選択する事になりますがご自身の提出方法を選択。

外国税額控除は所得税から『所得税』から控除されますので赤枠の所得税を選択。

新規作成時のみとなりますが必要事項を入力。わからなければ生年月日のみでも問題ありません。

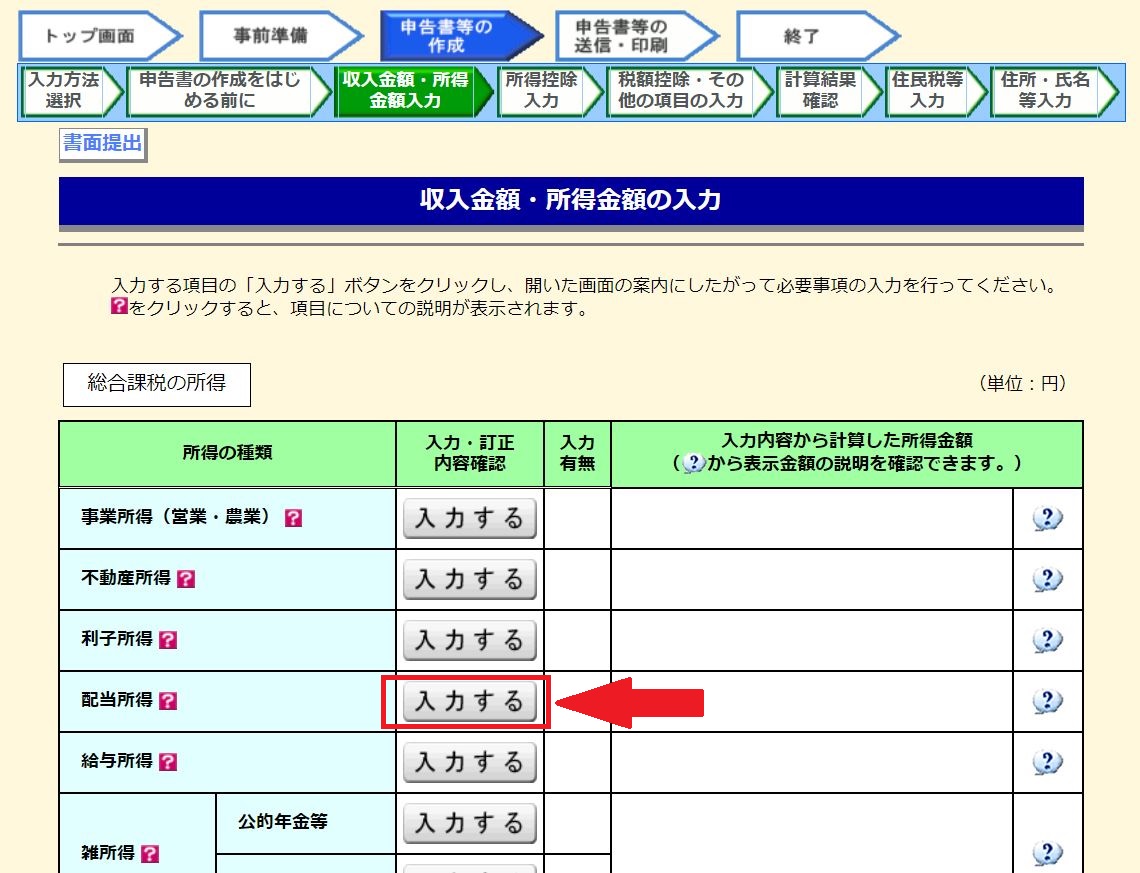

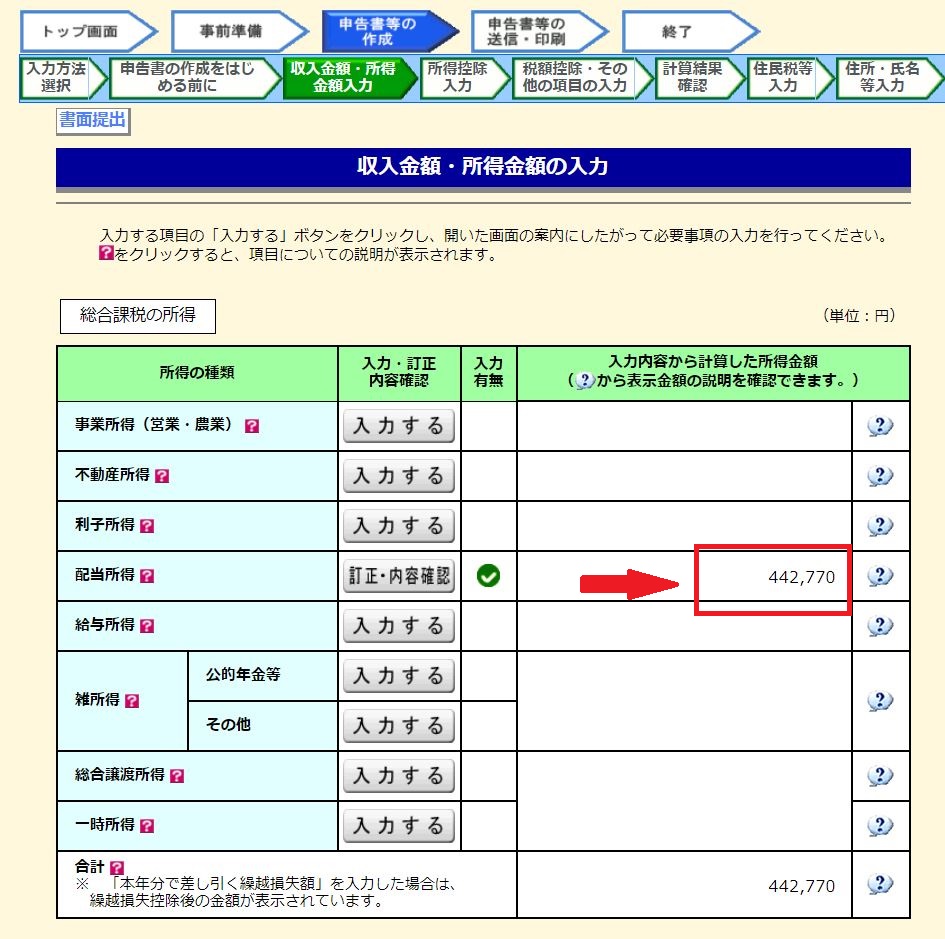

所得入力のページです『配当所得』をクリックしてください。画面が切り替わります

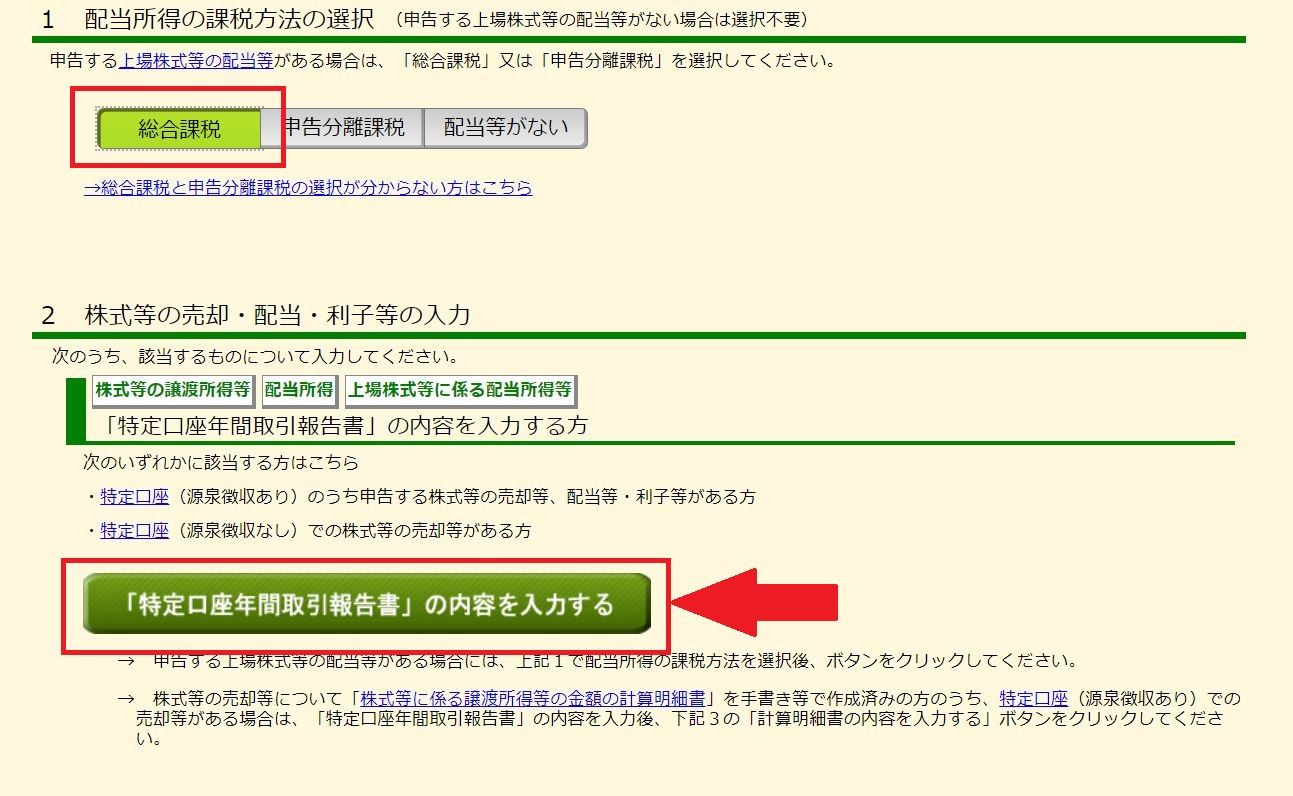

配当所得の課税方法を選択します。今回は『総合課税』を選択してください。

選択後、『特定口座年間取引報告書の内容を入力する』をクリック。

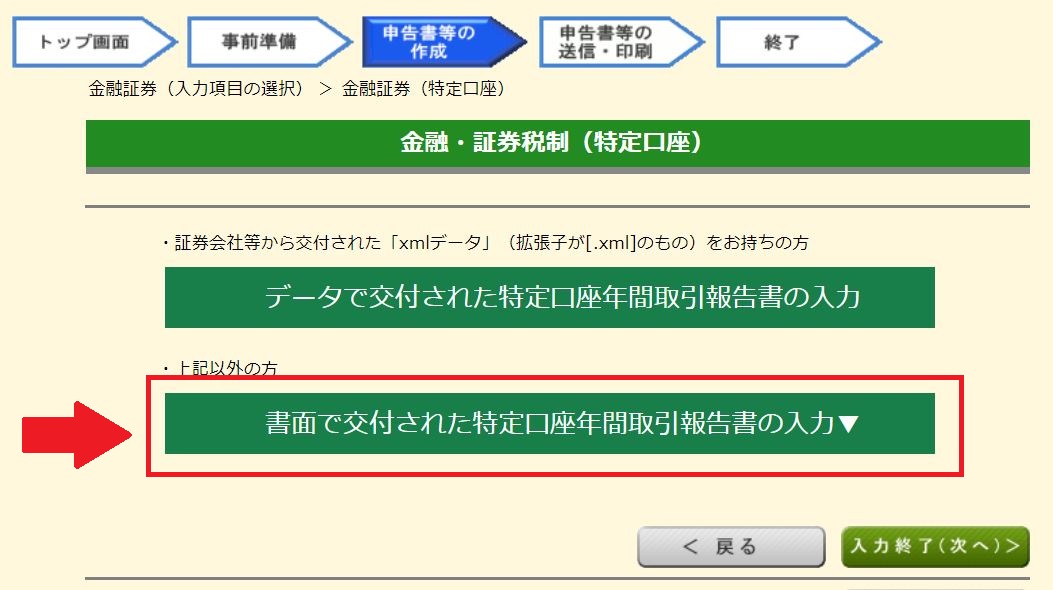

書面の場合は下のボタンをクリック。

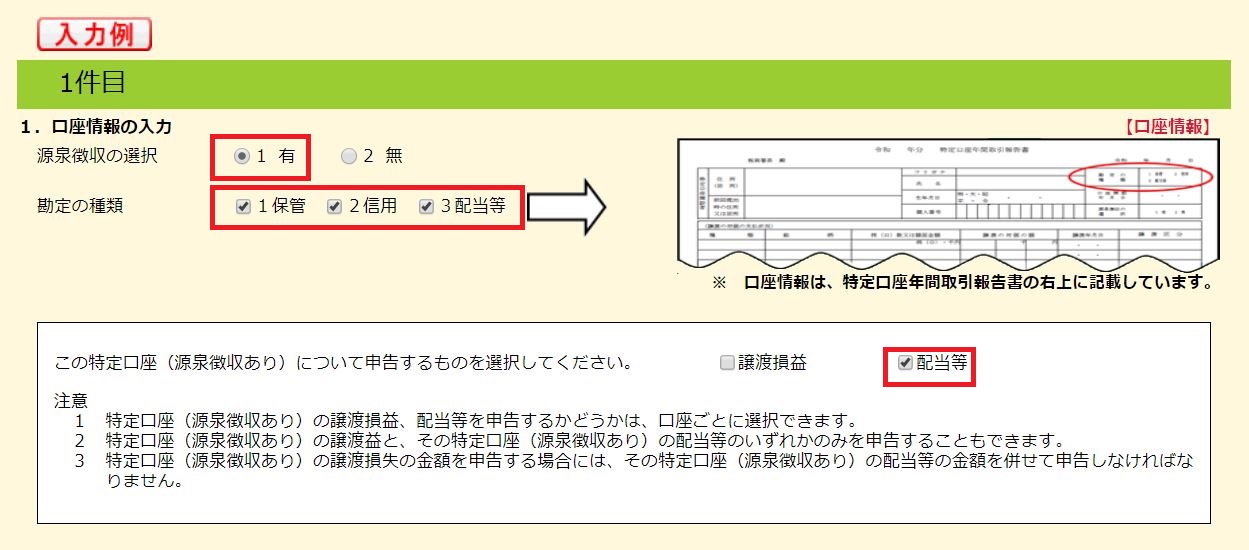

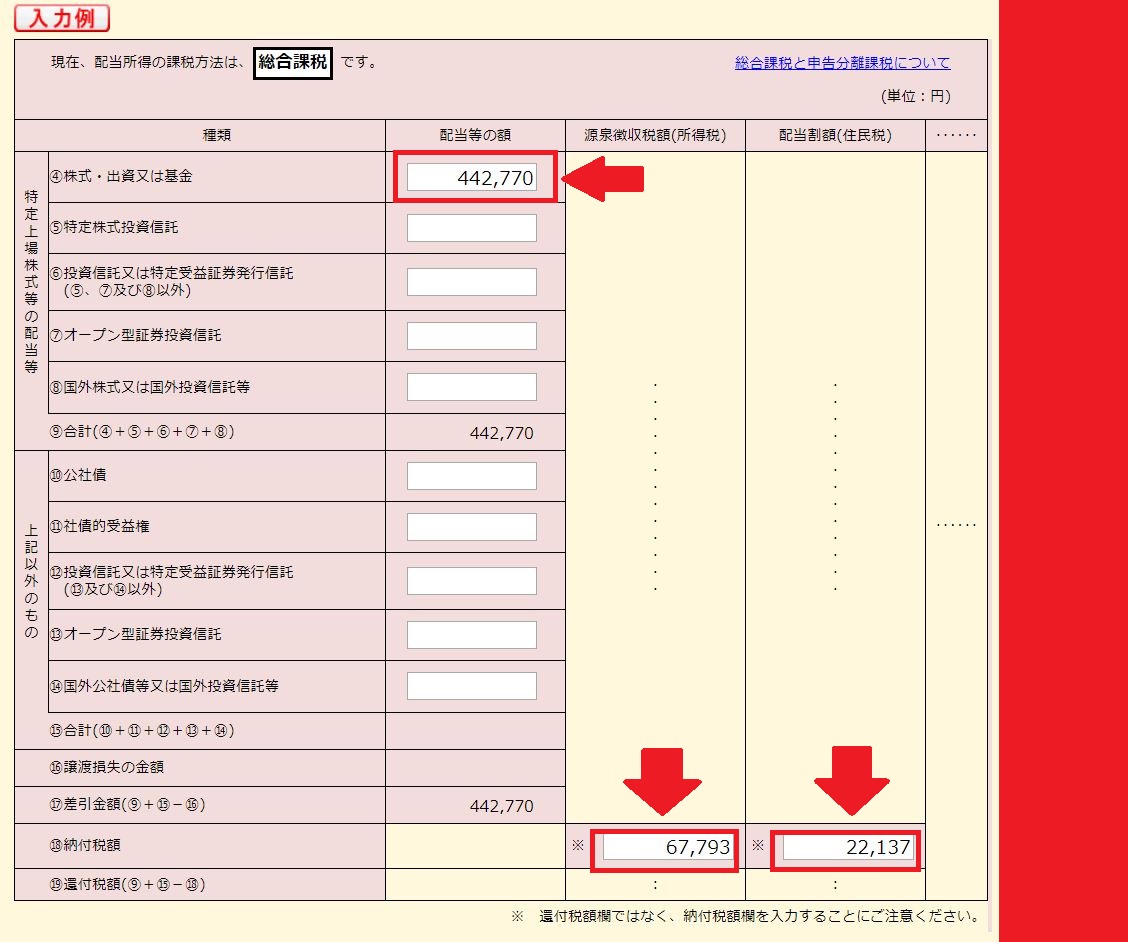

特定口座年間取引報告書の記載通りに入力してください。また、今回は配当金を申告しますので『配当等』にチェック。

実際の特定口座年間取引報告書を入力してみましょう。

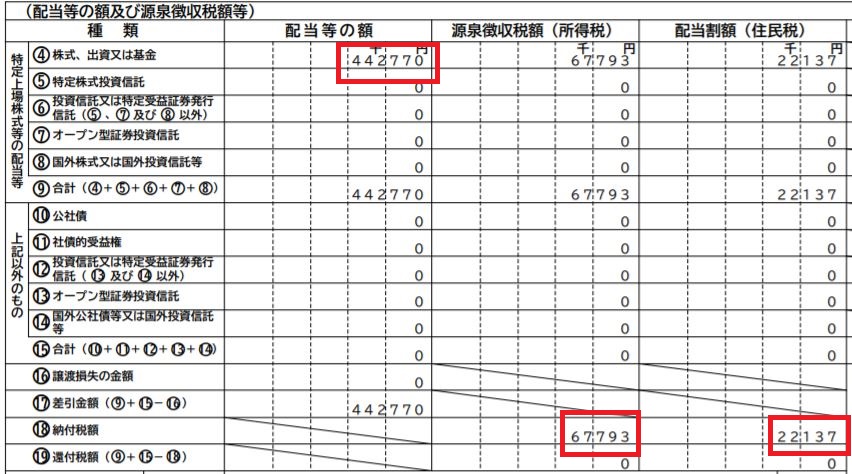

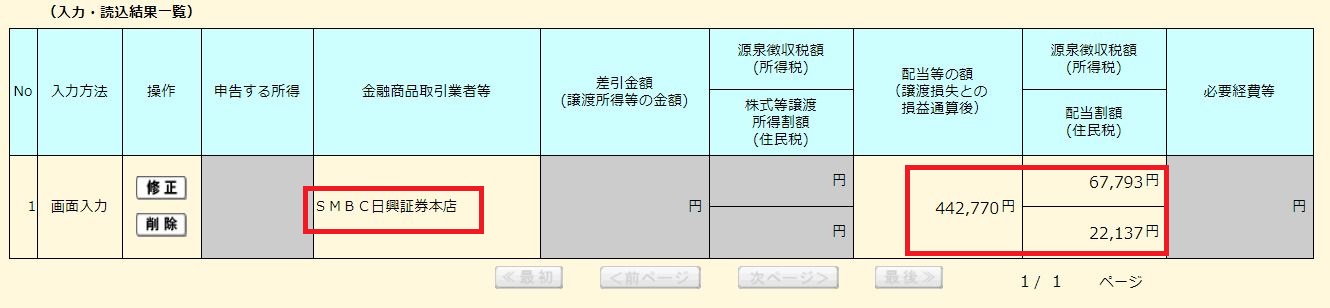

SMBC日興証券から届いた実際の特定口座年間取引報告書ですのでサンプルとしてこちらを入力したいと思います。

受取った配当金の合計は442,770円、所得税が67,793円、住民税が22,137円ですね。

特定口座年間取引報告書の内容を転記して次へをクリック。

確認画面が表示されますので内容に問題が無ければ次へとクリック。

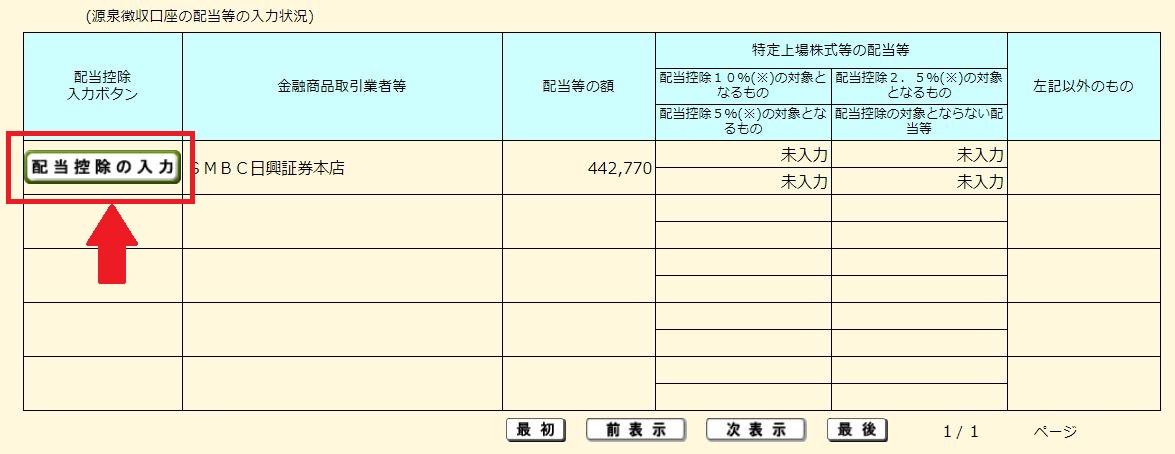

配当控除の入力画面が表示されますので「配当控除の入力」をクリック。

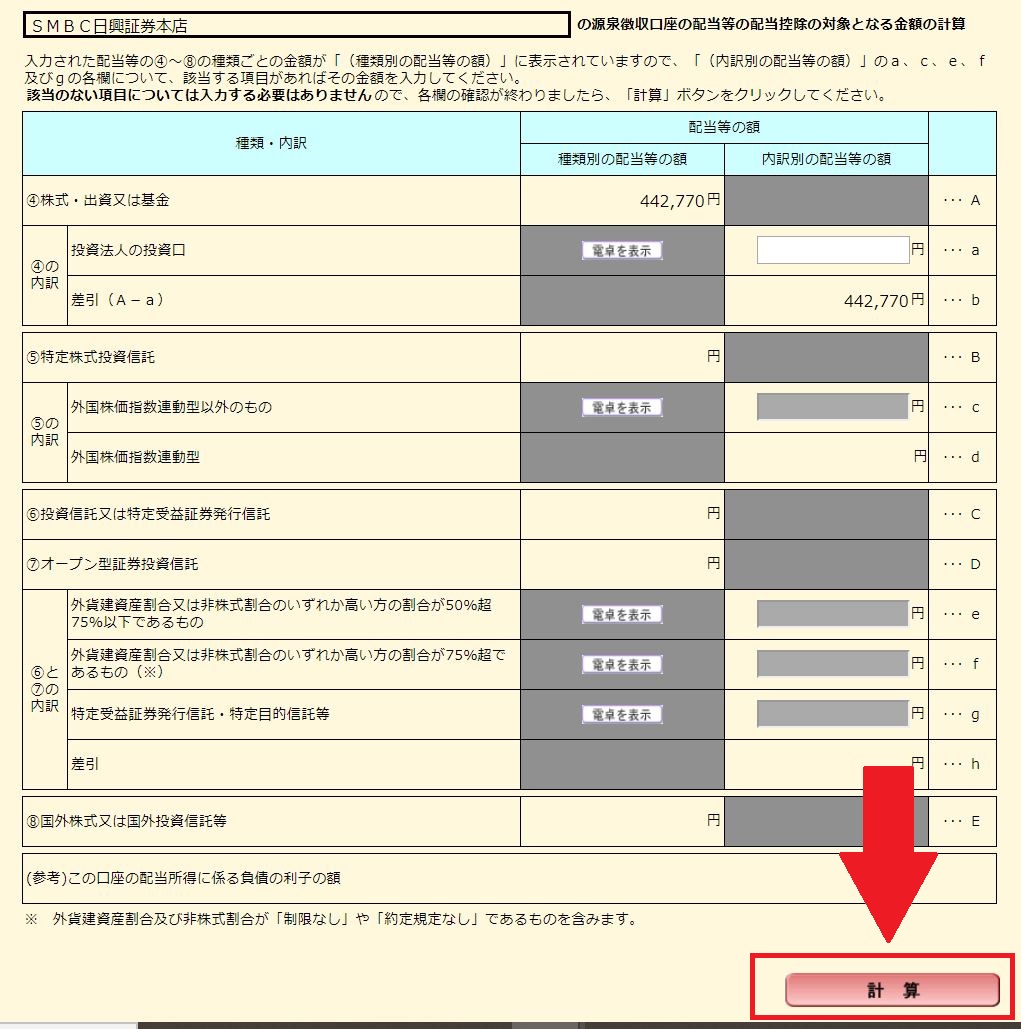

特定口座年間取引報告書に記載があれば入力してください。なければ空のままで『計算』ボタンをクリック。

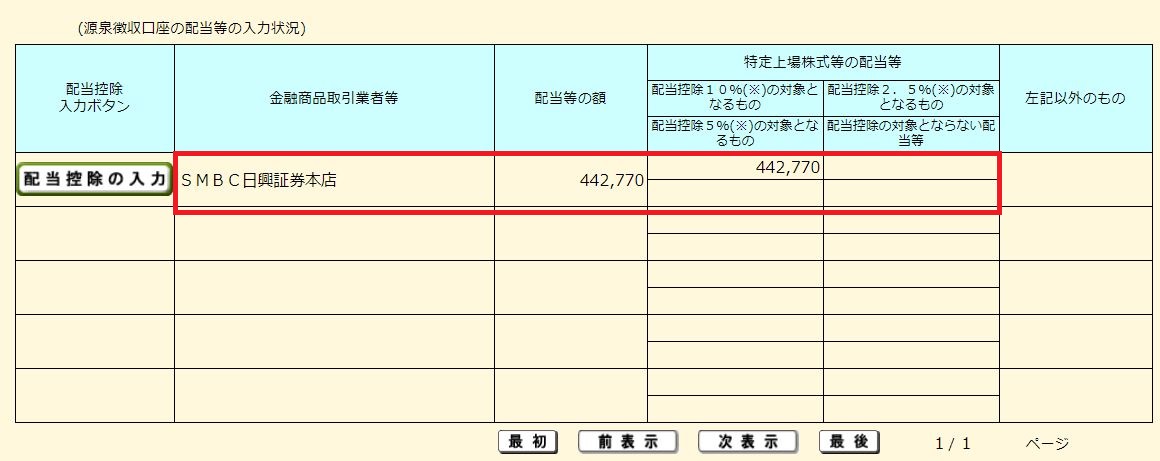

確認画面が表示されますので問題なければ次へをクリック

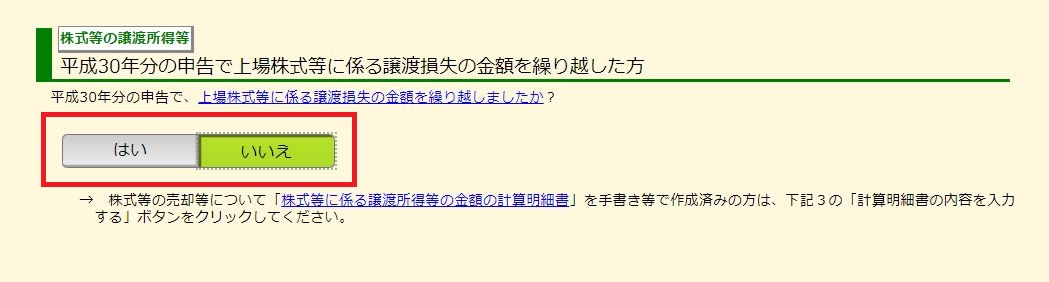

繰り越しの譲渡損失の有無を入力し、次へをクリック。

最初の画面の『配当所得』欄に配当金額が入力されている事を確認してください。

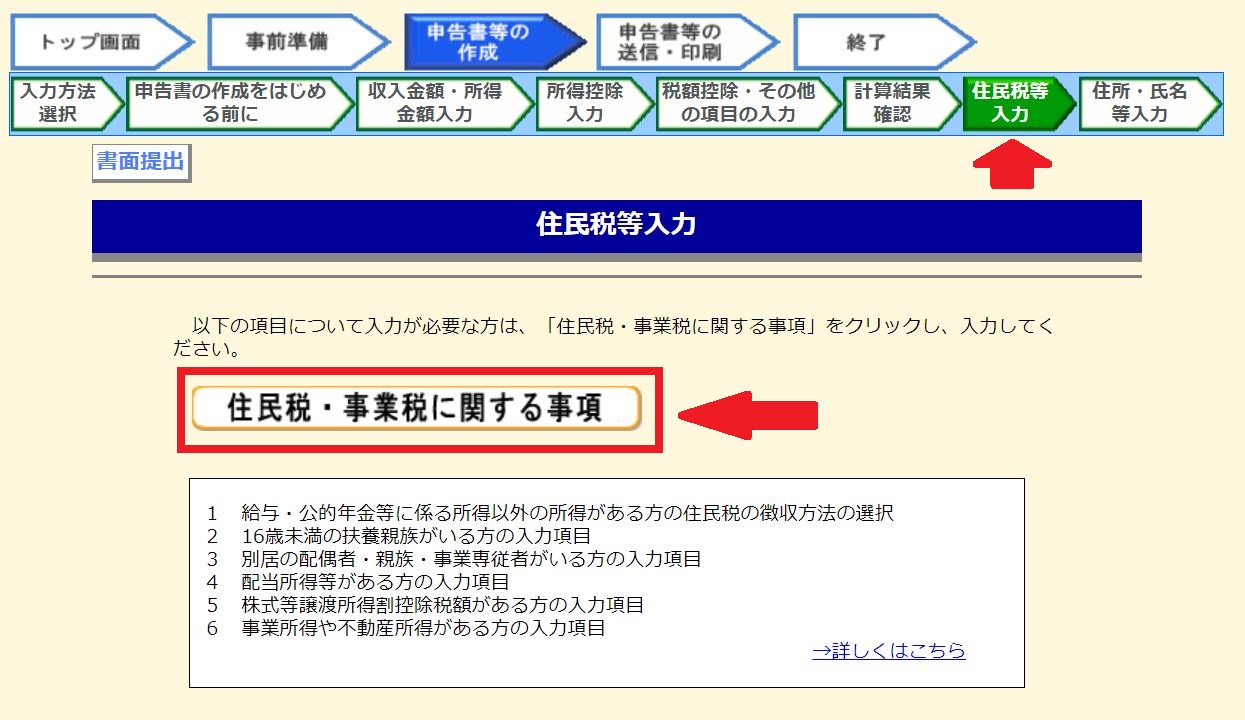

ここから令和3年分より改正されたページです

『住民税・事業税に関する事項』をクリック

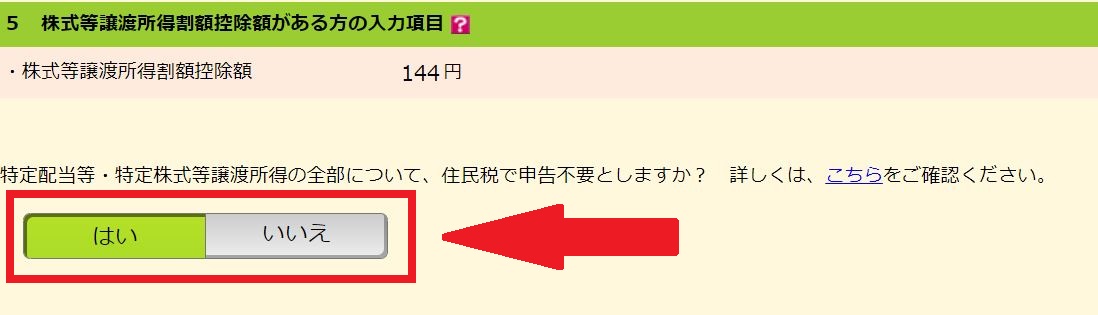

5項目の住民税を申告不要としますか?の問いは『はい』を選択

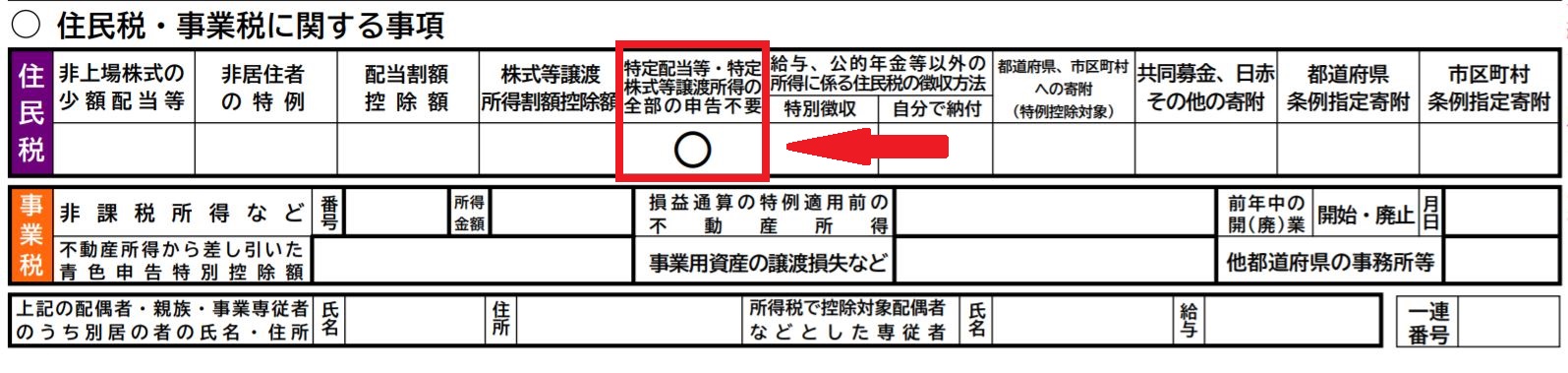

『はい』を選択したことを最終の申請ページでも改めて確認してくささい。

特定配当等・特定株式等譲渡所得の全部の申告不要 欄に〇があれば正解。

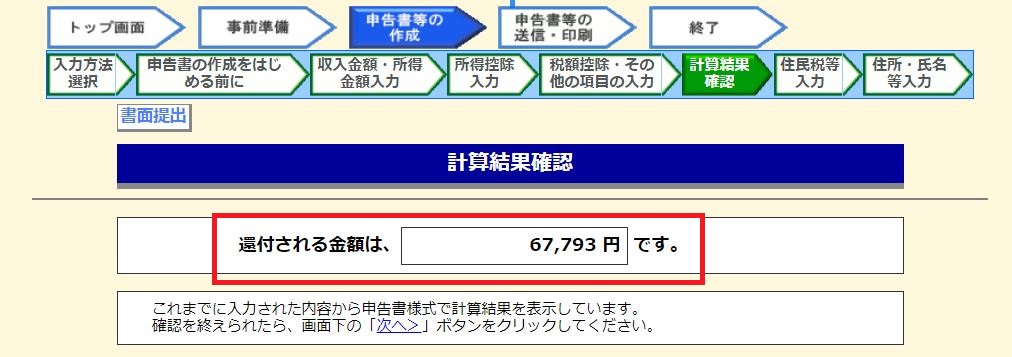

画面を進んで行くと還付金の確認画面が表示されます。

還付金の受け取り口座の登録してから、次へでデータ保存、印刷等を行い終了です。

お疲れさまでした!!

確定申告で配当所得を総合課税で提出し、住民税不申告をしなければそのデータは各自治体に送られ住民税を計算する元データとなります。つまりこのままでは自治体からは所得が増えたとみなされて国民保険が上がったり保育料があがるなど影響が出ます。

還付される金額は所得額によって変わってきます。詳しい詳細は住所地を管轄する所轄税務署、または税理士等へお問い合せください。

↓日々株ネタをつぶやいております。よかったらフォローお願いします!!!!

ポチッてくれると

嬉しいです

m(__)m

=PR=

はじめまして、

ペリカンさんのブログ参考に配当生活をめざしています。なんちゃって住民税非課税世に興味がありました。

合計所得金額には配当所得も含まれるので、300万円の配当がある場合は

住民税非課税世帯には該当しないのではないでしょうか?

当方、無知でちょっとあれ?って思ったものですから、質問してみました。

ブログ楽しみにしてます。

合計所得金額とは 合計所得金額とは、配当所得、不動産所得、事業所得、給与所得、雑所得(公的年金等に係る所得など)などの「総合所得」を合計した金額(純損失または雑損失等の繰越控除を適用する前の金額)のことをいいます。 なお、土地・建物等の譲渡所得などの分離所得も含まれます。

個人住民税が非課税となる要件

個人住民税は、以下のいずれかの条件を満たすと「均等割」「所得割」ともに非課税になります。

前年の合計所得金額が各地方自治体の定める額以下

例えば、東京23区では次の式で計算されます。

35万円 ×(本人+被扶養者の人数)+ 21万円* + 10万円**

*21万円は被扶養者がいる場合に加算されます。

**令和3年度から加算されます。

令和3年分時点で配当金以外収入が無いとすればほとんどの場合非課税世帯になります。例えば分離課税で不申告にするのか配当控除の還付を受けても住民税は不申告を選択できます。つまり自治体から見れば収入がない事になります。したがってこの場合は非課税世帯となります。

こんにちは。

平均的な年収のサラリーマンです。

前年度は配当所得があったため、とても参考になり助かりました。

無事、配当控除+申告不要で確定申告を行えました。

ありがとうございました。

住民税申告不要の制度が利用できるのは、今年分が最後なんですね。残念。

配当控除を受けて、住民税が上がっても、ふるさと納税でカバーできるとよいのですが…

コメントありがとうございます。

住民税申告不要の制度が利用できるのは、今年分(2022年の収入分)で最後になるのは残念ですね。

特に国保の場合は影響が大きくなります。サラリーマンの場合は比較的デメリット少な目かも…。

こんにちは。はじめまして。

この記事を拝見させていただいて、早速試してみましたが、

1. 源泉徴収票や年間取引報告書の入力

2. 課税方法は『総合課税』を選択

この2つは行いましたが、

『住民税等入力』ページには「特定配当等・特定株式等譲渡所得の全部について、住民税で申告不要としますか?」の選択はありませんでした。

代わりに

「配当割額や株式等譲渡所得割額が特別徴収されている特定配当等又は特定株式等譲渡所得金額について、所得税と異なる課税方式を住民税において選択する場合は、納税通知書の送達時までに確定申告とは別に住民税申告の手続が必要となります。

詳しくはお住まいの市区町村へお問い合わせください。」

と表示されました。

何かご存知でしたらご教示いただけますでしょうか?

よろしくお願いいたします。

hiroさん

こんにちは

早速同条件で試してみましたがその、メッセージは出ませんでした。

住民税で申告不要は自治体の税事務所でも受け付けているので確定申告後に自治体の税事務所で確認してみたほうが間違いないと思います。

よろしくお願いいたします。

ペリカンさん

早速なご返信ありがとうございます!

いろいろ試してみたところ、私の「株式等の譲渡所得等」に所得があるという理由で、

住民税で申告不要の選択ができなくなったかと、推測しております。

よろしくお願いいたします。

初めてコメントいたします。

私は源泉ありの口座で、配当もわずかにありますが、前年からの繰越損失分があります(相殺してもまだ繰越損失に残りあり)。

損失を繰り越すには分離課税との認識なのですが、総合課税→申告不要にすべきでしょうか。

なお、当方はサラリーマンです。

kkkさん

こんにちは

繰り越し損失額によって変わってきます。例えば繰り越し損失額が利益と配当金を超えているなら分離課税で相殺できるので総合課税にする必要はないと思います。

もし損失額の方が少ない場合は配当金は総合課税にすると配当控除分が還付される可能性があります。ただしkkkさんの収入によって分離課税のままの方が有利の可能性もあります。

ペリカンさんはじめまして。ブログ、Twitterいつも参考にさせてもらっています。

私も今更ながら令和4年の確定申告を作りはじめましたが、kkkさんとは少し違って前年度(2021年)の損失を2022年の利益で相殺しようと思っていますが、苦戦しています。

幸いにも利益分で前年の損失がほぼカバーできそうなので(多少のマイナスは残りますが)、配当分は総合課税にできるのか?と思って作成コーナーでやってみてます。

配当所得は総合課税、譲渡所得は申告分離課税みたいな感じになりそうなのですが、そもそもこれっていいのか?思いつつ、作成はできそうなのですが。

これによって申告課税だけにするよりも還付額が増えそうなのですが、住民税側で変な負担増えるみたいなこともあるそうだったので。

この場合も、住民税の申告不要すれば解決しそうでしょうか?

毎年サクッと作ってましたが、今年は、繰越の対応、ふるさと納税、医療費控除などもあり税金難しすぎ!と苦戦してます。

とは言っても選択間違えると多く払ってしまうこともあるみたいなので…

よろしければアドバイスいただけるとありがたいです。

コメントありがとうございます。

2022年分までは住民税の申告不要だけで問題ないと思いますが、私は税理士ではなく税務に関してアドバイスできる立場ではございませんので最終的には最寄りの税務署でご確認していただくようにお願いいたたします。

ですよね…

毎年この時期は、なぜこんなに訳わからないんだ、と思いながらやってます。

多分、今年を乗り越えたら少しは今後に役立ちそうです。

こんな質問に丁寧に返信ありがとうございました!